从新冠疫情暴发到现在,芯片短缺始终困扰着电子产品供应链。疫情引发行业动荡已近两年,作为多种科技产品的心脏,芯片依然严重短缺;游戏机、网络设备、医疗器械、汽车等行业的制造商们仍饱受缺芯的摧残。

人们最初认为这个问题会自行解决——要么是厂商加大力度满足需求,要么是需求自然降温,但现在“缺芯”问题依然十分严重。

芯片问题非但没有得到缓解,反而越发难以控制。封城、全民居家隔离都已经成为过去时,芯片短缺却还是摆在眼前的大问题。

由于造不出足够多的汽车,一些汽车厂商销量骤减、被迫停产。11月17日,大众汽车就因供应链问题暂停在德国生产电动汽车。美联社9月报道,受缺芯影响,通用、福特多家北美装配厂一度停产;特斯拉CEO埃隆·马斯克曾在员工内部邮件中提醒,特斯拉交付数量取决于全球芯片短缺状况,而短缺仍然很严重。

今年10月,苹果将财务业绩不佳的原因归咎于芯片短缺,还有报道称iPhone 13因芯片短缺而将减产1000万部;英特尔也警告称,供不应求的局面可能持续到2023年。

游戏硬件行业同样也不好过,任天堂本月也宣布,受芯片紧缺等因素影响,不得不下调销售预期。任天堂预计当前财年的总销量为2400万台,这与此前设定的2550万台的销售目标相比低了约6%。

简而言之,半导体供应链已经以根深蒂固、难以解决的新方式延伸开来。需求的增长速度超过了芯片企业的能力范围,尤其是使用广泛的基础元件,更是会因为巨大的需求波动带来几大的投资风险。

半导体行业分析公司IC Insights市场研究副总裁布莱恩·马塔斯(Brian Matas)表示:“全球经济因为疫情陷入停滞如此之久,供应链居然还没恢复。”

芯片行业明明就处在技术进步的最前沿,可为什么还总是短缺,连买一台PS5都会秒没呢?

芯片短缺之所以持续不断,主要就是因为供不应求——芯片需求依然在激增,但要建设新的工厂并非一直一夕之事。此外,历史上的那些暴涨暴跌的周期变化也令一些投资者望而却步。

需求涨得快 建新厂没那么快

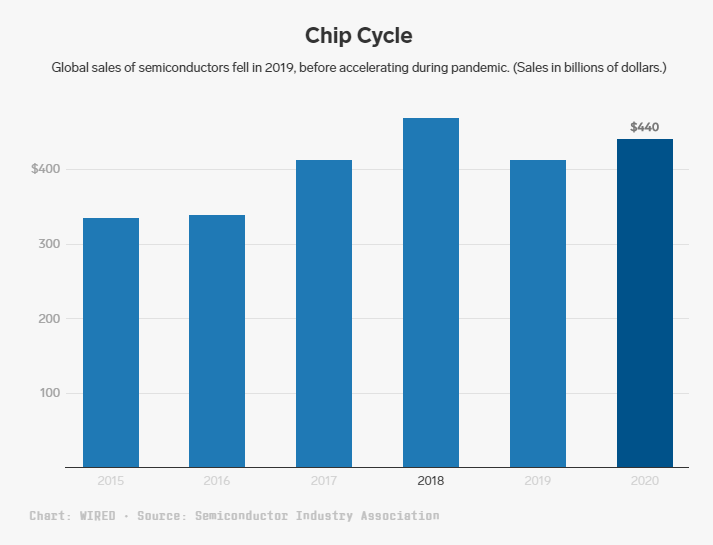

2020年,当新冠疫情的经济影响逐步显现时,芯片行业已经开始预计需求的增长。根据半导体行业协会的数据,全球芯片销售额在2019年下滑12%。但在2019年12月,该组织预计全球芯片行业将在2020和2021年分别增长5.9%和6.3%。

最新数据显示,2020年8月至2021年8月间的全球芯片销售额增长了29.7%。需求受益于云计算和5G等技术的推动,而汽车和家电等各类产品也都在加大芯片的使用量。

哈佛商学院教授、前英特尔董事大卫·约菲(David Yoffie)表示,居家办公、居家娱乐和电子商务使得许多高科技产品的需求暴涨,这出乎许多人的意料。

芯片厂商大约到一年前才意识到这种需求的持续力度,但转向并非一朝一夕之事。新建芯片工厂需要耗费数十亿美元,还要花费好几年时间。约菲指出:“大约需要两年时间才能建起一座新工厂。而且工厂规模越来越大,成本越来越高,也越来越复杂。”

索尼和台积电近日宣布,将投资70亿美元在日本建设一座能够生产旧元件的芯片工厂,但要到2024年底才能投产。英特尔也在投资建设几座技术先进的新工厂,但也得2024年才会上线

约菲指出,只有荷兰ASML公司(全球最大的半导体设备制造商之一)能够供应生产尖端芯片所需的极紫外光刻机,售价高达1.2亿美元。但ASML无法加快供应速度,满足暴增的需求。

设备和材料短缺

生产半导体所需的许多物品也很短缺。制作印刷电路板的基片,也就是固定芯片的表面,一直以来都很难采购。

这些电流板是芯片之间相互通讯的关键。康奈尔大学纳米科学与技术研究中心运营总监罗恩·奥尔森(Ron Olson)还指出,与制造过程相关的某些复杂物品,例如个人防护用品和天然气管,现在也出现延迟交货。

建设新工厂和扩大现有工厂的产能,也对半导体生产设备供应链构成压力。“我们往往会关注芯片工厂,但芯片工厂需要一整套东西才能成为芯片工厂,这些东西现在也出问题了。”康奈尔大学材料工程教授克里斯·奥博(Chris Ober)说,“如果大家都想生产芯片,那就会抢购同样的设备。”

高度专业化的半导体设备生产商数量有限,交货周期很长。此外,在工厂安装和测试这些设备的可靠性同样要耗费很多时间。

“买设备要花半年到一年,然后还要进行各种工艺开发和设备鉴定。”奥尔森说,“这都要花时间。”

劳动力短缺

要满足日益增长的芯片需求,除了得建更多芯片厂之外,还得招更多的人。半导体贸易组织IPC 9月末发布报告称,将近4/5的制造商难以招到合适的工人,欧洲和北美的问题尤其严峻。

要处理芯片生产过程中使用的有毒化学物质,员工得接受专门的培训,这就给增加用工量带来了又一个瓶颈。企业现在都在靠更高的薪资、更灵活的工作时间还有培训和教育机会来吸引新员工。

美国《俄勒冈人报》报道称,英特尔甚至在在电视和广播上投放了“求助”(help wanted)广告,专门招募勤工俭学的大学生。

资源向尖端芯片倾斜,老式芯片“难产”

资源不足的进一步影响在这时就体现出来了——并非所有芯片都“生而平等”。

电源控制芯片、微控芯片和传感器等简单半导体元件成为主要的短缺来源。这些设备的复杂度远不及智能手机和游戏机使用的CPU和GPU,使用的制造工艺也不算复杂。但它们的应用范围极其广泛,从微波炉到医疗设备,再到玩具,几乎所有产品都会用到这种电子元件。

电子元件平台Sourceability副总裁约什·普希(Josh Pucci)表示,许多产品中使用的电源控制芯片曾经只要1美元,但如今却暴涨到150美元。IC Insights表示,这类元件的交付周期已经从4-8周延长到24-52周。老式芯片生产设备如今难以找到,而这些产品的短缺推升此类设备需求。

市场研究公司Gartner预计,2021年第二季度的全球芯片工厂产能利用率达到95.6%,而2019年第二季度仅为76.5%。Gartner分析师高拉夫·古普塔(Gaurav Gupta)表示,这表明工厂已经满负荷运行,因为有些生产线需要停机维护。

芯片代工企业GlobalFoundries的CEO汤姆·考菲尔德(Tom Caulfield)今年10月表示,他的公司产能已经预订到2023年。Analog Devices的部分产品面临极高的需求,该公司CFO今年8月对投资者表示,订单已经排到本月开始的下一财年。

芯片厂商面临的部分挑战在于,有些客户可能出现“加倍预订”的情况,即为了防止供应不足故意超量采购,从而导致未来的需求趋势难以预测。“加倍预订导致的现货短缺令情况更加糟糕。”哈佛商学院教授威利·施(Willy Shih)说。

今年6月,马斯克也曾在推特中戏称“由于担心不够用,每家公司都超量订购,这种情况就像厕纸短缺一样,只是规模巨大。”

分析师认为,能够生产这些芯片的企业可能不愿投资建新厂,因为这类芯片利润微薄,半导体行业的周期属性又很强,经常出现需求暴涨暴跌的情况。他们担心未来的芯片供过于求会压低产品价格。

“回顾一下半导体行业的历史,会发现利润和价格暴涨之后,都会出现一个严重的下滑周期。”哈佛商学院的约菲说,“我们根本不知道当前的需求增长能否延续。”

虽然有许多新的芯片产能,但多数都会用来满足尖端产品。Gartner今年1月发布的报告预计,芯片制造商今年将投资1460亿新建产能,较2019年增长50%,但其中只有很少一部分用于较常见的老式芯片。

从理论上讲,增加尖端芯片产能可以让更多工厂有空闲来生产老式芯片,但在供不应求时不会出现这种情况。Sourceability的普希表示,虽然企业最近开始针对老式芯片投资建设产能,但必须让客户承诺两年的订单,才考虑动工。

从中国台湾缺水和美国得州极端天气对生产的影响来看,这些元件及其供应链面临的压力显而易见。“几周的库存,可以说是没有任何空间来消化这些影响。”普希说。

“疫情似乎已经过去了‘肆虐’的阶段。”宾夕法尼亚大学沃顿商学院教授盖德·艾伦(Gad Allon)说,“但受到疫情影响的芯片行业,仍在水深火热之中。

”芯片要缺到什么时候?

ASML首席执行官彼得•温尼克(Peter Wennink)最近解释道:“去年因为疫情,客户们都很谨慎。但回过头来看,他们似乎谨慎过度,把需求压得太小。现在需求猛增,我们肯定要花费一段时间才能实现产能爬坡。”在他看来,需要等到2022年才能满足如今的产出需求。

英特尔CEO帕特•基辛格(Pat Gelsinger)表示,新冠疫情期间的在线活动激增引发了“半导体的爆发式增长周期”。他补充道:“虽然行业已经采取一些措施解决近期的紧张局面,但整个生态系统还需要两年时间才能解决芯片、基片和元件短缺问题。”

台积电董事长刘德音对其满足需求的能力持乐观态度。去年他曾表示:“我们目前认为……我们可以在(2020年)6月底之前满足客户的最低要求。”

但如他所说,这并不意味着短缺会很快消失。“会有延迟。尤其是汽车芯片,这个行业的供应链又长又复杂。供应时间需要七八个月。”他补充道。

半导体需求显然会继续增长,温尼克说:“我们坚信目前的产能无法支撑增长。因此,我们需要通过缩短生产周期、增加人手、机器和建筑面积来加快生产速度,从而扩大产能。”

“根本趋势在于数字化转型,” 温尼克总结道,“这还需要许多年才能实现。”

本文来自微信公众号“新浪科技”(ID:techsina),编译:书聿