今年6月,香港发生了一起“芯片大劫案”,一物流公司在运输途中,价值约500万港元的14箱芯片被劫。圈子里盛传着一个段子:这起案件中,抢芯的人其实是买家。原因是卖家临时坐地起价,买家一气之下,找人抢货。

传言的真假暂且不论,但一个不争的事实是:从汽车、工业到消费电子,全球芯片短缺已成现象级问题,终于,压力也蔓延至我们熟悉的医疗行业。

Q3财报中,GE和飞利浦纷纷“诉苦”,供应链和运输问题已严重影响订单交付,前者医疗业务营收同比-5%,后者同比-7.6%。

芯片在医疗行业的应用几乎是无处不在,德勤调研数据显示,全球三分之二的医疗技术公司至少在其一半的产品中使用了半导体,“芯片短缺会影响所有电子医疗产品,所有厂家都将受到波及。”一位本地数字X光机供应链负责人告诉医趋势,相比2019年底,一块芯片,最多从十几美元涨到几千美元,价格翻了几百倍。

“和抢差不多”、"处于很奇怪的扭曲供应状态"…畸形的市场生态让一线采购人员感到异常压抑。

归根结底,原材料的持续短缺和暴涨,终将涉及生产停摆和业绩危机,头部企业负面效应已现,一种紧张氛围,正在行业内隐秘而疯狂地弥漫着。

全球芯片短缺,医疗行业“躺枪”

在这里一轮“芯片荒”中,蝴蝶效应是逐渐蔓延开来的。

首先是汽车行业,电动车对半导体的需求比之前增加了5-10倍,比亚迪CEO王传福表示,因为“缺芯”,全球大约700万左右电动车没有生产。

接着,消费电子也惨遭沦陷,就连“供应链管理大师”苹果CEO库克也不得不认怂,在2021财年四季度电话会上,库克坦言,受供应链影响,苹果损失的收入超过60亿美元。

疫情通常被归罪为第一原因。

2020年疫情爆发,不少芯片企业纷纷下调销量预测,减少订单。祸不单行的是,2021年,一连串的天灾人祸,比如瑞萨厂房火灾、德州大停电、马来西亚的封锁以及中国台湾的旱情,愈发加重了全球芯片的“难产”。

一个更加令人惊奇的反转是,特殊时期,消费电子产品市场行情不降反增,加上各国政府推出的各种救市方案,反而刺激了需求增长。

美国最大的医疗器械行业协会AdvaMed委托德勤进行的调查显示,所有受访者的芯片供应链都经历了一些中断,延迟时间差异很大,从2周到52周以上不等

这一升一降之下,整个2021年,芯片短缺终于在沉默中爆发,危机逐渐升级。

医疗芯片告急,成本倍增“令人扎心”

集成电路芯片,是把很大的一个电子模块缩小、再缩小,对于电子产品而言,芯片相当于大脑。

“一般而言,按照不同的应用场景,芯片可分为商用级、工业级、汽车级等。对于医疗行业,可用芯片的选择面比较宽,三个领域的芯片基本上都可以通用。”上述供应链负责人表示,比如带有摄像功能的芯片,数码相机能用,汽车导航能用,X光成像机也能用。

德勤的调查也给出了类似的结论,汽车制造商和高科技制造商使用的第二代和第三代芯片是医疗设备领域的“主要需求”。

因此,本轮芯片荒,触发了医疗行业与汽车和高端制造业对于芯片资源的直接竞争。

其实,在芯片领域,医疗的“话语权”远远低于汽车行业。

根据美国半导体行业协会(SIA)去年秋季发布的报告,2019年用于全球医疗设备终端市场的半导体总销售额为56亿美元,仅占半导体市场总额的1.3%。

“虽然医疗行业需求量不高,目前短缺的情况下,购买难度也大大提高,成本高到了令人扎心的程度,经常遇到翻价100倍的情况。”一位一线采购人员坦言。

业绩受损、约束增长,医疗设备或迎价格普涨?

任何处于市场经济之下的商品,原材料上涨了几十到几百倍,肯定会对下游生态造成影响。

“这种情况下,医疗设备厂商受成本影响更大,越是高端的CT、MR等产品,用到的芯片越多,付出的代价就越高。”

10月18日 ,飞利浦下调了今年的销售和利润增长预期,很明显,供应链问题超出了公司的预期。

早在今年4月,飞利浦在接受荷兰媒体NOS采访时就曾表示,因为全球芯片短缺,他们短期内将不得不停止生产用于治疗心脏骤停的设备。

“我们预计港口拥堵是暂时的,而芯片短缺可能要到明年下半年才能改善。”飞利浦CEO Van Houten表示,供应链问题可能会对2021年Q4产生2亿欧元的影响,高于第三季度的1.5亿欧元。

10月27日,GE集团称,GE医疗受到的供应链冲击是所有业务部门中最大的,预计中断至少会持续到2022年上半年。

GE集团CEO Larry Culp,将这场供应链挑战描述为“一场糟糕的打地鼠游戏。”并承认这是其首席执行官职业生涯中最糟糕的一次。

一个可以参照的经验是,在近几十年的芯片行业历史上,几乎从来没有出现过汽车厂因为芯片缺货而停产的,2021年汽车行业的缺芯潮,应该是历史上第一次。

也有一些大厂因为稳定的供应关系避免了缺芯的窘境,但也不可避免地限制了增长。

一位头部跨国医疗设备企业负责人对医趋势表示,“2021年,有以往的采购合同作为基础,我们公司与主流芯片供应商之间也有战略合作关系,所以相对能够保证供货,但是超出合同的、需求增长的部分受到了限制。”

涨价似乎成为一个最近的压力释放出口。

BD医疗高管近日接受媒体采访时称,尽管新冠疫情已经能够控制住,但是医疗产品价格很难回落到之前的水平,价格上涨可能还会持续两年左右。

美敦力CFO在9月份公开表示,目前供应链仍能继续运转,但也像其他公司一样感到了压力。

综合市场观点,“缺芯”风潮尚未触底,乐观的看法是明年中旬会有所改善,在这期间,是否会有更多企业选择涨价来释放压力,继而形成一波医疗设备领域的价格普涨?还有待观察。

相比跨国企业,国内企业或更加“缺芯”

医趋势与多位受访人交流后发现,国内医疗设备企业面临的“缺芯”情况可能更加棘手。

这要从芯片产业链说起。

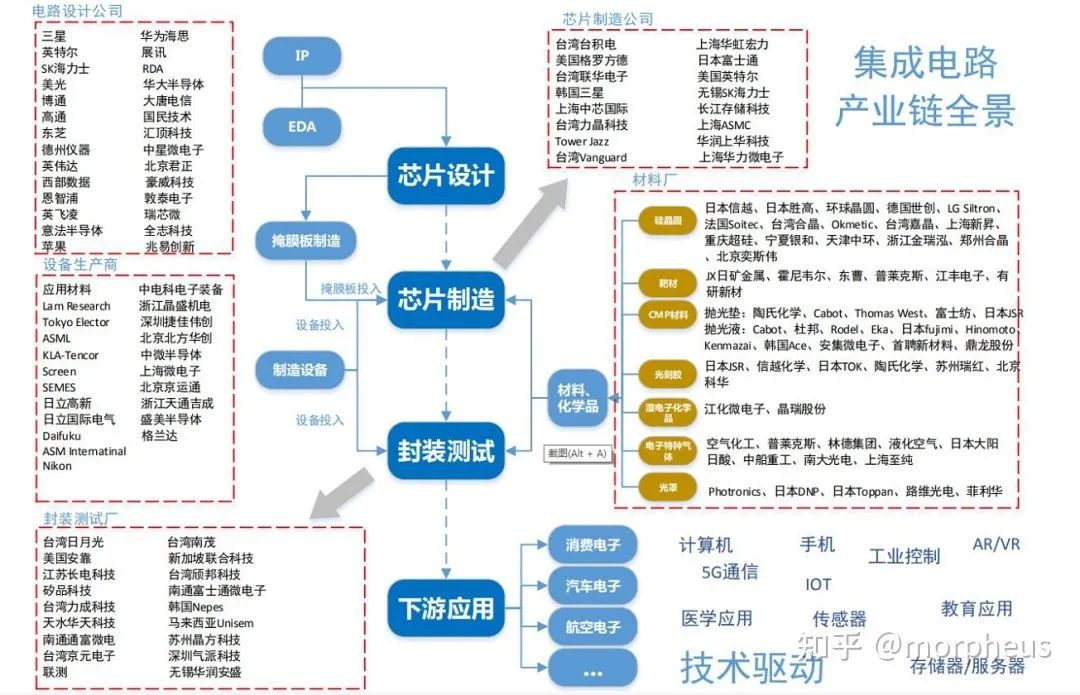

从芯片的生产流程来看,主要有设计、生产、封装、测试四个主要环节。

上游专注于芯片设计,负责芯片的开发与设计,而核心的生产、测试、封装等环节则交给知识密集型、资金密集型、人才密集型的核心行业完成,目前国产芯片厂商只能专注于芯片设计。

中游生产制造投入巨大,进入门槛极高,并且镀膜、光刻、刻蚀等关键设备由少数国际巨头把控,国产替代处于极弱势的地位,要在这一领域取得突破,尚需时日。

下游封装、测试、销售等环节是劳动力密集型领域,中国目前正在快速追赶,行业规模优势明显。一位跨国企业负责人接受采访时表示,“现在特殊情况下,我们会去全球寻找货源,比如说美国总部或欧洲公司采购到的芯片,如果中国需要,也会分配给中国。”

竞争之下,中国医疗设备企业自然也会面临“缺芯”挑战,相比跨国企业来说,全球采购能力及本地化芯片供应的短板,更加加大了本土公司的压力。

作为核心技术中的核心,医疗芯片是设备系统性能实现跃升的关键源头,一直以来是全球高端医疗设备行业亟需攻克的技术堡垒,也是行业的“塔尖之争”。

全球不确定性加剧的当下,尽快实现医疗芯片自主研发,破除“卡脖子”难题,更是成为确保国内医疗产业链安全,促进产业升级发展的燃眉之急。

*转载自新浪微博财经头条